Fed nâng lãi suất mức kỷ lục, chứng khoán toàn cầu đồng loạt tăng

09:35 | 16/06/2022

DNTH: Ngân hàng Dự trữ Liên bang Mỹ (Fed) đã quyết định nâng lãi suất đi vay cơ bản 0,75 điểm%, mức tăng lãi suất mạnh nhất trong gần 30 năm qua, từ ngày 15/6.

Theo TTXVN, Ủy ban Thị trường Mở Liên bang (FOMC), cơ quan quyết sách của Fed, tái khẳng định rằng họ vẫn "cam kết mạnh mẽ đưa lạm phát (ở Mỹ) trở lại mục tiêu 2%" và dự kiến sẽ tiếp tục nâng lãi suất chủ chốt.

Cho đến gần đây, Fed dường như đã chấp thuận mức tăng lãi suất 0,5 điểm%, song các nhà kinh tế cho rằng Fed cần phản ứng mạnh mẽ hơn để chứng minh quyết tâm chống lạm phát. Động thái lớn này là lần tăng 0,75 điểm% đầu tiên kể từ tháng 11/1994.

Chủ tịch Fed Jerome Powell sẽ tổ chức một cuộc họp báo để cung cấp thêm thông tin chi tiết về các kế hoạch của Fed.

Các thành viên FOMC cũng kỳ vọng chỉ số lạm phát ở Mỹ sẽ là 5,2% vào cuối năm nay trong khi tốc độ tăng trưởng Tổng sản phẩm quốc nội (GDP) chậm lại còn 1,7% so với dự báo 2,8% đưa ra trước đó.

FOMC lưu ý tác động của cuộc khủng hoảng ở Ukraine đang "tạo thêm áp lực làm gia tăng lạm phát và đang đè nặng lên hoạt động kinh tế toàn cầu".

Ngoài ra, Ủy ban này cũng cho rằng việc phong tỏa phòng chống dịch COVID-19 đang diễn ra ở Trung Quốc cũng "có khả năng làm trầm trọng thêm tình trạng gián đoạn chuỗi cung ứng" trên toàn cầu.

Lạm phát tại Mỹ cao nhất trong hơn 40 năm

Lạm phát Mỹ cán mốc 8,6% trong tháng 5 vừa qua, cao nhất kể từ năm 1981 đến nay, trong bối cảnh giá lương thực và xăng dầu tăng chóng mặt và chưa có dấu hiệu gì hạ nhiệt.

Bộ Lao động Mỹ công bố các dữ liệu mới cho thấy lạm phát tăng mạnh do giá các loại nhiên liệu tăng 34,6% và giá thực phẩm thiết yếu tăng 11,9% so với cùng kỳ năm ngoái, mức tăng mạnh nhất kể từ năm 1979.

Theo giới chuyên gia, nhiều khả năng lạm phát tại Mỹ sẽ lên tới 9% vào tháng 6.

Lạm phát cao ảnh hưởng không nhỏ tới tăng trưởng của nền kinh tế trong bối cảnh Chính phủ Mỹ đang nỗ lực phục hồi sau đại dịch COVID - 19. Áp lực giá cả có thể thấy rõ rệt trong hầu hết các lĩnh vực của nền kinh tế, nhất là trong bối cảnh thị trường lao động đang thiếu nhân công và tỉ lệ người thất nghiệp tại Mỹ thấp nhất trong vòng nửa thế kỷ qua. Cũng chính vì giá thuê lao động tăng cao mà các doanh nghiệp lại buộc phải tăng giá hàng hóa để bù chi phí.

Thêm vào đó, nhu cầu du lịch, đi lại và thụ hưởng các dịch vụ đa dạng cũng tăng cao khi đại dịch COVID - 19 đang giảm khiến giá cả các dịch vụ này cũng tăng. Giá vé máy bay tăng 37,8%, giá khách sạn tăng 19,3% và quán ăn, nhà hàng tăng 7,4% so với cùng kỳ năm ngoái, mức tăng cao nhất trong vòng hơn 40 năm qua.

Chỉ số lạm phát hiện nay của Mỹ đã tăng hơn gấp 4 lần so với mức chuẩn 2% mà Fed đặt ra để bảo đảm cho nền kinh tế phát triển lành mạnh, dù ngân hàng đã nỗ lực giảm lạm phát bằng cách tăng lãi suất 2 lần vào tháng 3 và tháng 5 vừa qua.

Chứng khoán thế giới ngập sắc xanh

Trong phiên giao dịch ngày 15/6, chứng khoán toàn cầu đã đồng loạt tăng điểm, trong khi lợi tức trái phiếu chính phủ và giá trị đồng USD đã không còn giữ ở mức cao kỷ lục trong nhiều năm sau khi Fed nâng lãi suất thêm 0,75 điểm %.

Theo giới phân tích, các nhà đầu tư dường như đã nhẹ nhõm hơn khi Fed đáp ứng mong đợi của thị trường, đưa ra những động thái quyết liệt hơn để khống chế lạm phát tăng. Trên thị trường chứng khoán Mỹ, chốt phiên giao dịch, chỉ số Dow Jones, chỉ số S&P 500 và chỉ số Nasdaq cùng tăng lần lượt ở mức 1%, 1,46% và 2,5%.

Thị trường chứng khoán toàn cầu cũng phản ứng khá tích cực với quyết định trên của Fed. Thước đo cổ phiếu toàn cầu của MSCI đã tăng 1,10%, sau khi rơi xuống mức thấp kỷ lục trong 1-1,5 năm hồi đầu tuần. Mở phiên giao dịch ngày 16/6, các chỉ số trên thị trường chứng khoán Tokyo cũng đồng loạt tăng điểm. Chỉ số Nikkei 225 tăng 1,88%, tương đương 493,81 điểm lên 26.819,97 điểm, trong khi chỉ số Topix tăng 1,43%, tương đương 26,57 điểm, lên 1.882,50 điểm.

Trong khi đó, lợi tức trái phiếu kho bạc kỳ hạn 10 năm của Mỹ cũng đã giảm từ mức cao kỷ lục trong 11 năm là 3,498% ghi nhận trong ngày 14/6, xuống còn 3,291%. Lợi tức trái phiếu kho bạc kỳ hạn 2 năm cũng giảm còn 3,2096%, thấp hơn mức cao kỷ lục 3,456%, cũng được ghi nhận trong ngày 14/6.

Sau khi Fed quyết định tăng lãi suất, chỉ số của đồng USD cũng đã "hạ nhiệt", giảm 0,40%, sau khi lên mức cao kỷ lục trong vòng 20 năm.

Tín dụng và ổn định Kinh tế vĩ mô ‘bài toán’ không thể tách rời

DNTH: tại diễn đàn, thông tin được các chuyên gia đưa ra bàn thảo tại Diễn đàn Thị trường tín dụng và những vấn đề kinh tế vĩ mô do Viện Chiến lược Thương hiệu và Cạnh tranh phối hợp với các đơn vị liên quan tổ chức sáng...

Vietcombank Visa Debit giúp thế hệ trẻ kiểm soát chi tiêu hiệu quả

DNTH: Vietcombank Visa Debit được nhiều người trẻ quan tâm, thẻ hỗ trợ thanh toán hóa đơn tự động từ tài khoản và quản lý chi tiêu hiệu quả, trở thành công cụ kiểm soát tài chính cá nhân phù hợp.

Cần phòng ngừa rủi ro thanh toán dịp cuối năm

DNTH: Ngân hàng Nhà nước Việt Nam (NHNN) vừa ban hành công văn số 11241/NHNN-TT yêu cầu các ngân hàng, chi nhánh ngân hàng nước ngoài, tổ chức cung ứng dịch vụ trung gian thanh toán và các đơn vị liên quan triển khai đồng bộ nhiều giải pháp...

LPBank đạt mốc 5 triệu khách hàng, bước vào giai đoạn tăng tốc bán lẻ 2026

DNTH: Với nền tảng công nghệ hiện đại, chiến lược số hóa toàn diện và định hướng “khách hàng làm trọng tâm”, LPBank đang chinh phục mục tiêu trở thành ngân hàng bán lẻ hàng đầu tại khu vực nông thôn và đô thị loại 2. Đồng...

MB được Mastercard vinh danh là ngân hàng dẫn đầu về tăng trưởng chi tiêu quốc tế

DNTH: Trong khuôn khổ Mastercard Customer Forum 2025, Ngân hàng TMCP Quân đội (MB) tiếp tục khẳng định sức bật mạnh mẽ trên thị trường trong năm qua khi xuất sắc ghi danh ở loạt hạng mục giải thưởng danh giá.

PVcomBank khẳng định vị thế trên thị trường thẻ tín dụng

DNTH: Ngày 05/12/2025, Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) chính thức được vinh danh tại sự kiện Mastercard Customer Forum 2025 ở hai hang mục quan trọng bao gồm: Giải thưởng Danh Mục Du Lịch Xuyên Biên Giới Phát Triển Nhanh Nhất và Giải...

Đô thị cuộc sống

-

Tiêu dùng nội địa dịp cuối năm, doanh nghiệp tăng tốc cùng các sáng kiến kích cầu quốc gia

-

Phê duyệt quy hoạch bãi đỗ xe ngầm đầu tiên tại khu phố cổ Hà Nội

-

393 vi phạm giao thông chỉ sau 3 ngày vận hành camera AI

-

Đường Lê Lợi chính thức “khoác áo mới” chào đón năm 2026

-

Làng nghề vào cuộc 'bắt tay' du lịch, nâng cao giá trị sản phẩm

-

Chung tay thúc đẩy chuyển đổi số tại xã Lâm Thao - Bắc Ninh

Sống khỏe

-

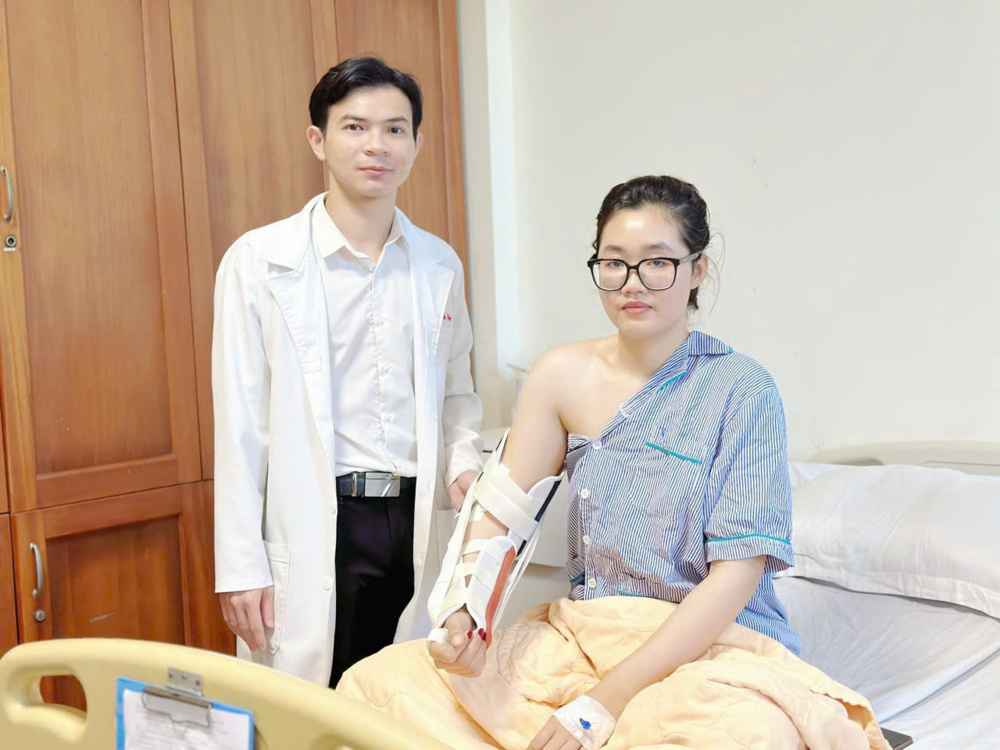

Khôi phục trục cánh tay và sự tự tin cho nữ bệnh nhân 19 tuổi đến từ Phnom Penh

-

IVF Hồng Ngọc Yên Ninh ưu đãi lớn đón bé Ngựa Vàng 2026

-

Sức nóng từ HIMA 2025 và kỳ vọng mới cho thị trường M&A Y tế Việt Nam

-

Giám đốc Bệnh viện Mắt Cao Nguyên được vinh danh trong công tác phòng chống mù lòa

-

Hội nghị đột quỵ Quốc tế 2025: Kỷ nguyên số trong đột quỵ não từ quản lý toàn diện tới cá thể hóa

Thị trường

-

Ô tô cũ ế ẩm, giới buôn “có lời là bán”

-

"Lướt sóng" bất động sản thời điểm này 90% là thất bại

-

Ninh Thuận bứt phá ngoạn mục, trở thành “mỏ vàng” trong mắt nhà đầu tư

-

Bất động sản Việt Nam vẫn hấp dẫn nhà đầu tư nước ngoài

-

M&A bất động sản phía Nam nhộn nhịp trong mùa dịch

-

Ô tô giảm giá “chạy” tháng ngâu