Theo dữ liệu của VietTimes, Công ty TNHH An Quý Hưng (An Quý Hưng) vừa thực hiện thế chấp một tài sản lớn của họ vào ngân hàng.

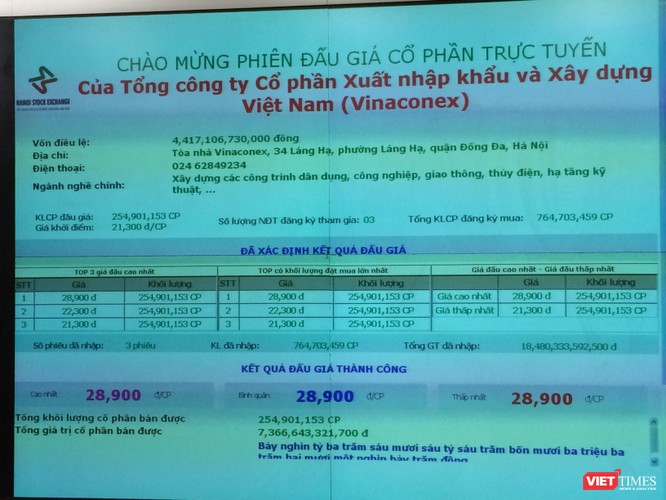

Động thái này diễn ra không lâu sau thời điểm An Quý Hưng quyết định bỏ giá 7.366 tỷ đồng và trở thành nhà đầu tư trúng đấu giá trong phiên đấu giá trọn lô 255 triệu cổ phiếu Vinaconex của SCIC (28.900 đồng/cổ phiếu) hôm 22/11. Bởi vậy, nó khiến không ít thành viên thị trường nghĩ đến kịch bản: An Quý Hưng đang “gom” tiền để hoàn tất thương vụ.

Được biết, theo Nghị quyết số 246/NQ-ĐTKDV.HĐTV ngày 18/10/2018 của Hội đồng thành viên SCIC về Quy chế bán đấu giá cổ phần và công bố thông tin bán vốn của SCIC tại Vinaconex, thời hạn thanh toán tiền mua cổ phần của nhà đầu trúng đấu giá “muộn nhất là ngày 04/12/2018”.

Có nghĩa rằng, An Quý Hưng sẽ còn có khoảng một tuần nữa để thu xếp đủ 7.366 tỷ đồng thanh toán cho SCIC, nếu muốn thực sự trở thành cổ đông chi phối 58% vốn điều lệ của Tổng Công ty cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (viết tắt: Vinaconex; Mã chứng khoán: VCG).

|

Bên cạnh việc thế chấp tài sản vào Ngân hàng TNHH Indovina – Chi nhánh Thiên Long, được biết, đầu tháng 11, An Quý Hưng cũng đã thế chấp một số tài sản, kể quyền lợi từ việc hợp tác đầu tư dự án The Terra Hào Nam, vào VPBank. Hợp đồng thế chấp được ký ngày 12/11/2018 – không lâu trước hạn chót để đặt cọc 543 tỷ đồng để tham dự phiên đấu giá. |

Diện tích các lô đất dao động từ 95,8 m2 đến 330 m2, phổ biến ở mức 100 m2, tọa lạc trong các khu B (15 lô), C (3 lô), D (2 lô) thuộc dự án Khu đô thị Geleximco Lê Trọng Tấn (xã La Phù, huyện Hoài Đức và phường Dương Nội, quận Hà Đông, Hà Nội). Tổng diện tích các lô đất là 2.794,2 m2 và diện tích xây dựng là 10.462,4 m2.

Bên nhận bảo đảm là Ngân hàng TNHH Indovina – Chi nhánh Thiên Long, có trụ sở tại 36 Hoàng Cầu, phường Ô Chợ Dừa, Q. Đống Đa, Tp. Hà Nội . Địa chỉ này, lưu ý, cũng là nơi đặt trụ sở của Tập đoàn Geleximco.

Hợp đồng thế chấp giữa An Quý Hưng với Ngân hàng TNHH Indovina – Chi nhánh Thiên Long được ký ngày 23/11/2018 ( số hiệu 178/2018/HĐTC-QTS/IVBTL-PM). Biên bản định giá tài sản được xác lập cùng ngày xác định giá trị của tài sản đảm bảo trên ở mức 197,387 tỷ đồng.

Thực tế đây là con số khá nhỏ nếu so sánh với nghĩa vụ thanh toán lên tới gần 7.400 tỷ đồng mà An Quý Hưng sẽ phải thu xếp cho SCIC trong vòng một tuần nữa. Chưa kể, giá trị cấp tín dụng mà ngân hàng sẽ giải ngân thông thường cũng không vượt 70% giá trị tài sản đảm bảo.

Mà cũng nên nhớ rằng, trong bản đăng ký đấu giá gửi đến HNX trước phiên thoái vốn của SCIC, An Quý Hưng cho biết tổng tài sản của doanh nghiệp này – cập nhật đến ngày 31/12/2017 – đạt chưa đầy 1.000 tỷ đồng (999,6 tỷ đồng), trong đó vốn chủ sở hữu là 456 tỷ đồng (vốn điều lệ 360 tỷ đồng). Năm 2017, doanh thu thuần của công ty này là khá ấn tượng: 956,5 tỷ đồng; với lợi nhuận sau thuế thu nhập doanh nghiệp là 62,4 tỷ đồng.

|

|

Sự “ngồi lại” giữa nhà đầu tư thay thế SCIC và nhà đầu tư thay thế Viettel ở Vinaconex có ý nghĩa sống còn đối với tương lai của tổng công ty này.

|

“Thế trận” Vinaconex hậu đấu giá

Với quy mô tổng tài sản đạt chưa đầy 1.000 tỷ đồng, vốn chủ sở hữu 456 tỷ đồng vào cuối năm 2017, hẳn đến thời điểm hiện tại, quy mô tài sản của An Quý Hưng khó có thể vượt con số 2.000 tỷ đồng. Như mức giả định này, thì kể cả có sử dụng đòn bẩy thì “tự thân” An Quý Hưng sẽ khó có thể thu xếp nổi 7.366 tỷ đồng để thanh toán cho SCIC.

| An Quý Hưng rút khỏi dự án Văn Phú Complex |

Tuy nhiên nếu xảy ra kịch bản liên minh thì liên minh của An Quý Hưng sẽ gồm những cái tên nào khác.

Diễn biến phiên đấu giá chiều 22/11 – với giá đấu thành công vượt đến 35% giá khởi điểm - cho thấy, đây là một phiên đấu giá đúng nghĩa; 2 nhà đầu tư tham gia đấu giá còn lại là “đối thủ” -Chứ không thể là “quân xanh, quân đỏ” của An Quý Hưng.

Nó cũng cho thấy, độ “máu” và tiềm lực của An Quý Hưng (hoặc nhóm đứng sau An Quý Hưng) đối với thương vụ.

|

|

Diễn biến phiên đấu giá chiều 22/11 cho thấy, đây là một phiên đấu giá đúng nghĩa (Ảnh: Phạm Duy) |

Khi đó, có một vấn đề nữa nên làm rõ, đó là An Quý Hưng sẽ có thực tâm muốn làm chủ Vinaconex, gắn bó lâu dài để phát triển Vinaconex; Hay quyết lấy cho bằng được cổ phần “quá bán” ở Vinaconex để “lướt”.

Thực tế các thương vụ thoái vốn nhà nước cho thấy, không phải là không có những nhà đầu tư – với những lợi thế của mình – đã cố công trở thành cổ đông chiến lược/cổ đông chi phối của các doanh nghiệp gốc nhà nước. Rồi một thời gian sau đó, âm thầm chuyển nhượng cho các nhà đầu tư thứ cấp, hưởng chênh lệch.

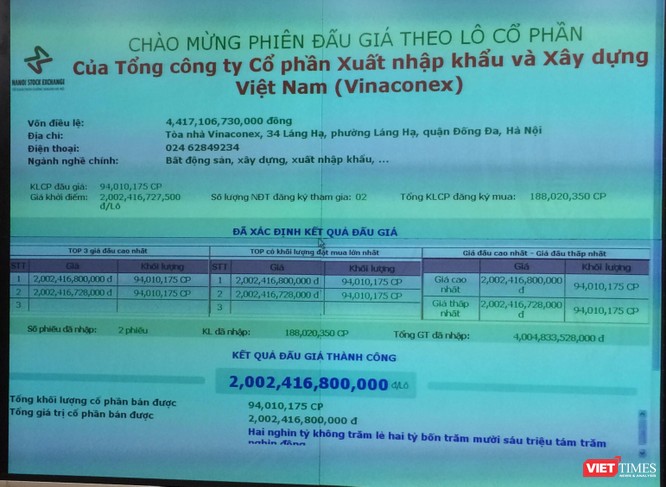

Giá đấu lô cổ phần Vinaconex của Viettel gần ngang mức khởi điểm. (Ảnh: Phạm Duy)

Giá đấu lô cổ phần Vinaconex của Viettel gần ngang mức khởi điểm. (Ảnh: Phạm Duy)

Đến đây, cần điểm qua phiên thoái vốn Vinaconex của Viettel – cũng vào buổi chiều 22/11. Chiều hôm ấy một nhà đầu tư – được cho là đại diện của một tỷ phú – đã trúng đấu giá 21,3% cổ phần Vinaconex, ở sát giá khởi điểm.

Hoàn thành các nghĩa vụ thanh toán, nhà đầu tư này cùng với An Quý Hưng sẽ trở thành hai cổ đông lớn nhất ở Vinaconex. Liệu họ có ngồi lại với nhau, đoàn kết với nhau để quản trị, điều hành và phát triển Vinaconex?

Khả năng cao sẽ là vậy, nhưng về lâu về dài - cũng không loại trừ - chuyện “đồng sàng dị mộng”.

Nên nhớ rằng, tỷ lệ sở hữu 57,71% cổ phần mà An Quý Hưng kế thừa từ SCIC (dĩ nhiên là sau khi thanh toán xong), chưa đủ để họ “muốn gì được nấy” ở Vinaconex.

Bởi nếu nhà đầu tư “thế chân” Viettel – trước mắt sở hữu 21,3% cổ phần có quyền biểu quyết ở Vinaconex – gom thêm đủ số cổ phần, nâng tỷ lệ sở hữu ở Vinaconex lên trên 25% thì họ đã có thể phủ quyết nhiều chủ trương quan trọng (như bán tài sản có giá trị bằng hoặc lớn hơn 50% tổng giá trị tài sản được ghi trong báo cáo tài chính gần nhất của công ty); Còn nâng được tỷ lệ sở hữu lên mức trên 35% cổ phần có quyền biểu quyết, họ có thể phủ quyết mọi vấn đề chính của công ty (lĩnh vực hoạt động, cơ cấu tổ chức, đầu tư, giải thể công ty..).

Do đó, sự “ngồi lại” giữa nhà đầu tư thay thế SCIC và nhà đầu tư thay thế Viettel ở Vinaconex sẽ có ý nghĩa sống còn đối với tương lai của tổng công ty này.

Cũng có thể xảy ra kịch bản: Hai nhóm đàm phán với nhau, một nhóm ở và một nhóm rút, để Vinaconex chỉ còn một cái tên duy nhất “cầm cơ”…

Theo Viettimes